现在留给DeFi发挥的空间似乎只剩下衍生品了,因为实在太复杂了。

产品复杂,无论是期货还是期权,仅定价设计就涉及到许多金融工程学的知识,而不是Uniswap这样的货币兑换。交易复杂,成熟的衍生品交易应该是各种策略的组合而形成下行保护,而不是裸头寸。

所以无论是开发者还是交易者,在DeFi领域都还是少数,但这并不意味着应该就是少数。

在一个成熟的金融市场,衍生品的规模要远大于现货,可DeFi市场并不成熟。目前虽然有很多加密货币交易者会在中心化交易所去开合约,但大多是加了高杠杆的裸头寸,其实很大程度上属于行业……

所以DeFi领域的衍生品DEX,其实都面临着两个市场——面向追求高杠杆的散户的市场,还是面向专业交易者的金融市场。

数据:数字资产投资产品上周流入1.37亿美元:金色财经报道,据CoinShares数据统计,数字资产投资产品上周流入1.37亿美元。在对之前的每周数据进行了几次后期更新之后,过去4周的资金流入总额目前为7.42亿美元,这是自2021年最后一个季度以来的最大资金流入。比特币流入总额为1.4亿美元,占总流入额的99%。而做空比特币投资产品则连续第12周流出320万美元。以太坊近期价格上涨并没有带来资金流入,上周流出了200万美元,仍然是今年迄今为止流出最多的资产。[2023/7/17 11:00:00]

从大多数衍生品DEX的产品设计及运营来看,往往是「既要……又要……」式的迷茫定位。因此很容易在产品设计上顾此失彼、在运营节奏上进退失据。

BRC-20代币总市值接近4亿美元:金色财经报道,数据显示,比特币铭文代币Ordi现报12.48美元,24小时涨幅30.54%,当前总市值已达2.62亿美元。此外,BRC-20相关代币目前约为14079种,总市值为381,321,392美元,过去24小时的交易量为38,627,737美元。

据悉,BRC-20协议是直接写到比特币网络上,以聪为载体,用OrdinalInscriptions的JSON数据部署、铸造和转移代币。Ordi是第一个比特币铭文代币,总供应量为2100万枚。[2023/5/8 14:48:38]

本文尝试拆解去中心化期权协议Dopex,发现产品设计背后的亮点与不足,从而探讨衍生品DEX需要「加法」还是「减法」?

当前DeFi协议总锁仓量跌至447亿美元:金色财经报道,defillama链上数据显示,当前DeFi项目总锁仓量(TVL)为447亿美元,24小时内涨幅为1.98%。锁仓量资产排名前五:MakerDAO(68亿美元),Lido(60.8亿美元),Aave(46.1亿美元),Curve(38.7亿美元),Uniswap V3(38.2亿美元)。[2022/11/12 12:53:43]

作为去中心化期权协议,Dopex并不是传统的订单簿模式,而是与大多数DEX一样,是AMM模式。即无论你是看涨还是看跌,多头还是空头,你的对手方都是流动性池,而不是某个具体订单的交易方。

这样做的好处是流动性非常充裕,不会出现挂单后却无法交易的场面,而且也没有做市商赚差价,在资本效率上属于极简主义。

安全团队:DALEK官方Discord已被入侵:金色财经报道,据CertiK监测,DALEK官方Discord已被入侵。包括BAYC 4651在内的61个NFT被转移,总地板价约为108 ETH。用户不要点击任何链接、铸造或批准任何交易。[2022/9/21 7:11:32]

有的去中心化衍生品协议是在极简主义的基础上继续做减法。比如Deri Protocol,上线的都是永续衍生品(永续期货、永续期权和永续Power),这样做的好处是进一步把分割在不同价位和到期日的流动性集中在了一起,甚至Deri Protocol的不同资产也共享同一个流动性池。

但Dopex是在极简主义的基础上做了加法,给不同资产、到期日和类型(看涨或看跌)的期权单独设置AMM,这样做的好处是降低了单个风险,但随之而来的问题是流动性供应会因被分割而不足。

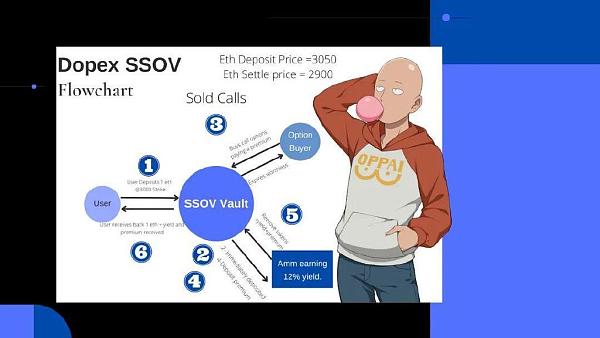

Dopex对此推出了SSOV,可以有效刺激到期权流动性供应。

SSOV是Single Staking Option Vault的缩写,即单一抵押期权保险库。

每一个保险库都对应着各自的资产和类型,如在「ETH每周看涨期权」的保险库里,单币质押WETH会获得一定的奖励。

但是这些WETH会被当作看涨期权出售,因此LP还可以获得期权费,但是也要承担被行权后的损失。

注意,这里依然是通过流动性池来交易,当有人要购买期权时,保险库会自动售出。而不是直接与存入WETH的LP交易。

LP在存入WETH时还要进一步选择不同的行权价(一般有三四个行权价可供选择),不同行权价当然还有不同的期权费。

因此LP将获得挖矿奖励,以及期权费,但风险是如果整个流动性池的资产如果有大量被行权,那么LP的本金也会损失一部分(行权的资产是从整个池子里取)。

另外即使LP有损失,但Dopex推出了回扣代币——rDPX,这将被铸造成相当于矿池所有损失的30%。

rDPX没有上限供应,但是整个Dopex协议都会用到回扣代币,从而赋予其长期可持续性的内在价值。

比如未来保险库的费用会补贴rDPX,比如rDPX可作为抵押品从保证金中借入资金来加杠杆等。

SSOV的优势是风险整体上比较低(但还是有),同时也确实刺激了不同资产、时间、类型和价位的期权的流动性的供应。

但是如果Dopex没有被真正使用,那么这些流动性都是徒劳的。于是为了激励期权市场的专业人士使用协议并实际购买期权,Dopex建立了交易量池。

交易量池是吸引用户在每个epoch(每周或每月)之前就存入资金,然后就能以这些资金按5%的折扣购买期权。

对于专业的交易者而言,5%的折扣已经相当有吸引力了,他们会在其他交易所之间进行套利。

不过问题是,5%的折扣是否真的符合经济学?

除了上述产品设计,?Dopex在运营上也颇有亮点,组织社区做行情分析,以及给用户免费铸造NFT(只需将LP 代币存入合约中2周即可收到他们的NFT。2周后LP代币被返还)。

Dopex是一个与Deri Protocol的路线完全不同的衍生品DEX,你更看好哪种路线?欢迎在评论区留言~

作者:北辰

最近一个小人儿成了NFT届的黑马,直接冲到了4e,它就是mfers,谁能想到这么一个小火柴人似的卡片,火成这个样子.

1900/1/1 0:00:00随着 Cosmos 生态不断发展和繁荣,非常高兴的看到 Cosmos 相关的技术和生态也越来越多受到了关注。不过略显遗憾的是,一些报告和文章中对于 Cosmos 还有一些理解不到位之处.

1900/1/1 0:00:00Optimism 公布了其下一个迭代升级 Bedrock(中文意思是基岩)细节,并将其描述为最便宜、最快、最先进的 Rollup 架构,致力于实现更大的目标——以太坊等效性,而非此前的 EVM 等效性.

1900/1/1 0:00:00原文标题:《Forart.ai : Create to earn 可能成为 P2E 领域继 STEPN 的下?个爆点》What is Forart.ai Forart.

1900/1/1 0:00:00作者:OxGregH 今天我们将深入研究 Harmony 是什么,以及它如何在 Alt-L1 领域中脱颖而出.

1900/1/1 0:00:00Solana Ventures 很高兴地宣布 Riptide 的比赛结果,作为一个全球黑客马拉松,Riptide 旨在将下一波高影响力的项目引入 Solana 生态系统.

1900/1/1 0:00:00